3、估值模型

我们再看下企业收购时的估值模型。

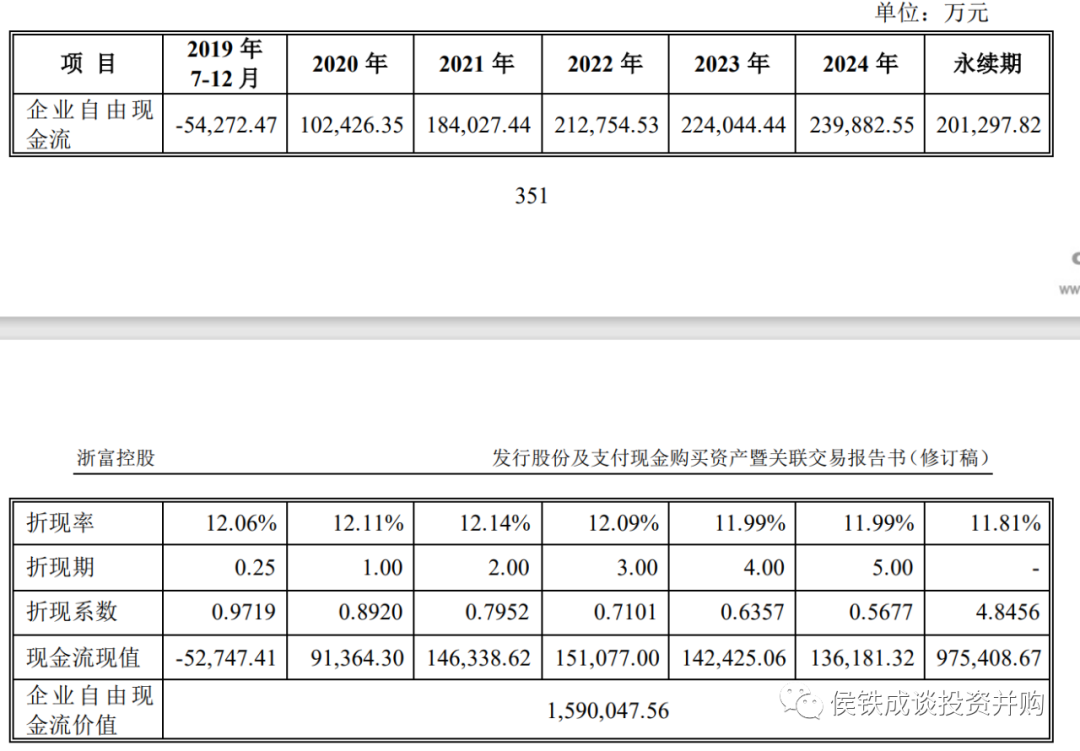

估值中最核心的就是,现金流预测,从折现系数上看不低,相对靠谱。那么核心就看企业能否长时间维持较高的现金流。如果企业能够持续维持20亿每年的现金流,公司估值129亿是没有问题的。

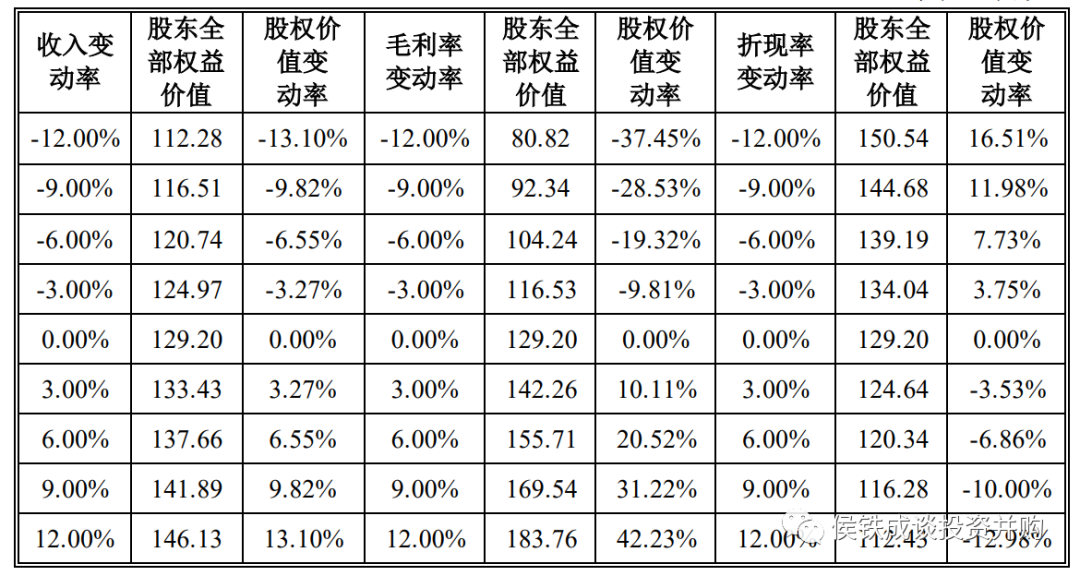

我们从敏感性分析上看,最敏感的就是毛利率,毛利率变动12%,只是增加1-2个点,就会对整个模型造成极大的影响。

而实践中,大宗商品价格波动极大。对整个模型会造成阶段的冲击,如果不考虑净资产的话,极端情况下,估值可能为负。从最近两年的实践上看,企业的收入大幅波动,毛利率大幅波动,这个波动会极大影响到企业价值,除非企业做套保,而实践中,企业做的是单边投机。

我们做估值,实际上要结合企业的实际情况来做,我之前分析,企业的基础毛利是多少,周期性毛利是多少,周期性毛利前期会增加毛利,后期会降低毛利。当然后期企业也可以通过其他手段提升毛利,但现实中,大部分企业都是被动的。

然后对于这种大宗商品的加工制造业,一定要考虑到套期,与不套期的利润,以及赌单边涨跌的利润。

这里面还涉及到一个对赌的问题,我们理论上讲,对赌的都是可持续的经营利润。但由于企业可以利用金属价格的波动,做些投机,这些利润原则上,不算是持续的利润,但经营中企业完全可以做成经营性利润。如果赌对了,就顺利完成利润,如果赌错了,资产减值少计提些就可以,风险也不大。尤其是大股东控制的企业,完全可以利用投资金属商品来调节利润的。

七、复盘总结

悲观者总是正确,只有乐观者才会抓住机会。本案以16.4亿的投资,账面浮盈45亿,总体上是还是非常成功的一笔投资,但从投资角度看,并没有完成退出,也是存在一定的变数。

1、赚钱的逻辑

企业家有几个可以退出的节点,从这些节点上看,都是盈利的。

1,企业40亿的估值投资后,企业产能上升,利润大幅上涨,虽然在预期之内,但是也是超预期的,体现了企业家的投资判断力。

2,能够将交易妥善完成,体现了资本运作能力。

3,能够在产业前期充分获取优势,并利用杠杆放大产能,并成功做到,体现了执行力。

4,在价格波动期间,能够赌对金属价格波动方向,囤货获取超额收益,套保对冲风险,也体现出企业投机能力。

在收购报告书中,提到大股东投资后的几个贡献,总结得也很到位。

A 为企业发展制定长远发展规划

B 提升企业公司治理水平

C 拓宽企业发展融资渠道

D 推动企业进行跨区域布局及项目落地

E 促进企业生产工艺研发

应该说,大股东投资判断能力可以,然后整体把控能力也没有问题,给企业战略上提供了支持,让企业不受到外界影响,可以全力的获取利润,拓展产能,这个价值还是很大的。

2、亏损的逻辑

以我过去研究的案例来看,一年前盈利能力很强劲,一年后巨额亏损,现金流崩塌的案例比比皆是。我们既然无法提前判断出这些企业破产的征兆,那么今后在研究的过程中,适度保持谨慎,也是非常有必要的。

我们用最悲观的态度来估计,企业的套保失败,金属价格大幅下滑,企业反向操作,吐出之前的利润。然后产能过剩,恶性竞争导致较长时间,盈利能力大幅下滑。中间为了博业绩,多次投机大宗商品失败。

这种损失可能性有多大?

套保这个既然有赚,自然有赔,我觉得出现十亿级别的亏损,应该不会有任何意外,尤其是之前尝到甜头的。之前青山控股就出现了类似风险,再之前是中航油,期货市场,出现多大的风险都不算黑天鹅。

行业产能过剩,已经有其他企业出现,危废企业出现产能过剩,也并不意外。

申联现在存货有近70亿,极端情况下亏损20亿的并非不可能,固定资产投资产能得不到释放,实际上也会有10-20亿的贬值,这企业的净资产可能就会跌回30-40亿。

根据塔勒布的研究,肥尾在现实中出现的概率,比我们以为的大得多。

3、交易总结

本案交易金额较大,上市公司发行股份对价129.2亿,同时以15.8亿的现金进行收购,合计金额达到145亿,在环保行业的并购中可谓巨大。

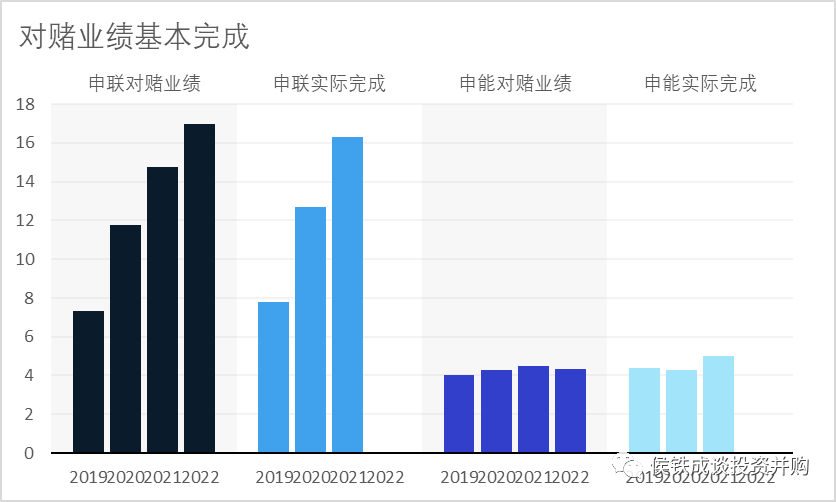

公司对赌三年利润,到目前都有完成,但最后一年还是有些压力。尤其是如果业绩下滑,按照严格的减值测试计算,则有可能出现较大的补偿。

本案最大特色,就是大股东提前布局,获取了巨额的收益。但我们深入分析发现,企业的超额盈利能力持续性一般,超额利润来源于行业周期,来源于囤货炒大宗商品。带来了利润,也带来了风险,未来存在巨大隐忧。

考虑到双方都是换股,估值倍数,大股东股比相差不多,买者自负,也不存在什么侵害小股东利益的行为。

编辑:李丹

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317