资产证券化对盘活PPP项目存量资产、加快投资人的资金回收、吸引更多社会资本参与PPP项目具有重要意义。通过资产证券化,将流动性差但可产生未来现金流的基础资产转让给特殊目的实体(指专项计划),实现基础资产和原始权益人的风险隔离,继而将基础资产现金流拆分为不同信用等级和期限的证券产品(指所发行的资产支持证券),并出售给投资者(指资产支持证券的认购人)。所得资金由特殊目的实体的管理人(指证券公司或者基金子公司)用于支付基础资产的购买费用,此后再用基础资产产生的现金流(指PPP项目的收益)支付投资者的投资本息。

对于PPP项目的参与方而言,资产证券化安排有以下几个优势:

1、有助于盘活PPP项目存量资产,吸引更多社会资本参与PPP项目

存量PPP项目主要是指在2014年之前建设的PPP项目,多集中在市政基础设施特许经营领域,此类PPP项目的特点是实施模式成熟、以产业投资人投资为主,具有可预期的长期、稳定的现金流收入。通过资产证券化,可以吸引资本市场的投资人对PPP项目进行投资,增强PPP存量项目的流动性,优化PPP存量项目的融资结构。

2、替换建设期高成本融资,实现部分投资人退出

在PPP项目建设阶段,由于项目主要风险尚未得到释放,项目融资成本往往较高,而进入运营期后,如果项目可稳定运营,并具有稳定的现金流收益,则具有获得更优惠融资的机会。从以往市场上发行的资产证券化产品利率看,其融资成本处于中位,未来推行PPP项目的资产证券化,对于建设期融资成本较高的PPP项目,可通过资产证券化可以替换较高成本融资,给投资人带来更大的经济效益。需要注意的是,从目前市场情况来看,ABS产品的融资成本与期限安排与PPP项目(特别是现有存量项目)存在倒挂的情况,已经落地的四支PPP资产证券化在一定程度上也并非“纯市场化”行为。

对于2014年以来建设的PPP项目,财务投资人成为主要的项目投融资方。财务投资人的最大特点是其投资资金期限固定,长期投资存在困难,投资期限一旦到期就寻求退出;同时要求投资收益固定,不愿意承担经营风险。其对PPP项目的投资往往通过“明股实债”、“小股大债”等方式进行,同时会要求地方政府或其指定机构(直接或间接)承担回购或者兜底责任,通过资产证券化使得部分财务投资人的项目投资退出得以实现,可有效激发财务投资人对PPP项目投资的热情,也降低了地方政府违规回购、兜底的风险。

3、有助于提升项目实施规范化

特许经营项目实践自上世纪八十年代开始以来,几十年的发展经验表明,在政府和社会资本合作的全生命周期内,对当事方的“任性”,往往缺乏有效的制约机制。对于大部分PPP项目来说,投资人面临的最主要问题,在建设阶段通常是施工程序不合规,存在未批先建、证照不全、土地及项目设施权属不明确等问题;在运营阶段通常是政府付费义务履行不及时或不充分。

但这些问题一旦在资产证券化的程序中逐一检验,将无法逃过资本市场的“放大镜”的检视,投资人对于项目合规性的要求比PPP项目合作双方都要更高。因此,通过PPP项目资产证券化的程序,有望倒逼PPP项目实施过程的规范化,迫使政府和社会资本方都更具有契约精神,促进PPP项目全生命周期的健康发展。

通过PPP项目资产证券化与资本市场的成功对接,在促进PPP项目多元化融资方式的运用、改善PPP项目所在地的投融资环境、增强地方政府信用、降低中长期融资成本等方面,将具有独特的优势和作用。

4、PPP项目实施模式创新的示范效应

随着主管部门规范性文件的出台和相关项目落地,目前市场参与方对PPP项目的理解越来越深入,相对的,PPP项目实施过程中存在的法律冲突及合规风险也日益凸显,市场呼吁PPP项目操作模式的创新。从本轮PPP项目兴起的经验来看,创新对于PPP项目的发展是至关重要的。一个创新模式如果经得起市场的检验,将会迅速得到复制和提炼,并促使主管部门厘清思路,进而推动PPP相关立法进程。

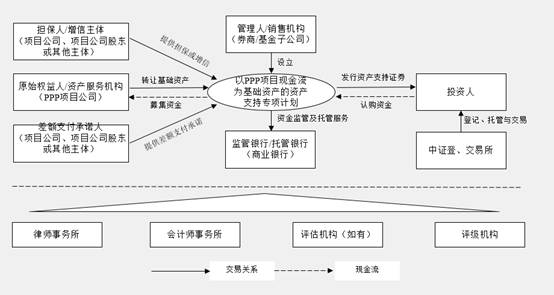

三、PPP项目资产证券化的操作模式

(一)PPP项目资产证券化结构图

PPP项目资产证券化的基本结构如下图:

(二)PPP项目资产证券化的前提条件

根据2698号文,开展资产证券化的PPP项目应符合以下特定条件:

1、程序合规

程序合规可分为两方面,一是开展PPP项目的程序合规,二是项目审批手续合规。目前PPP项目实施程序的合规性(主要见财政部发布的《政府和社会资本合作模式操作指南(试行)》和国家发改委发布的《传统基础设施领域实施政府和社会资本合作项目工作导则》)已经得到各方的高度重视。但对于PPP项目审批手续的合规性,很多投资人,包括金融机构都并不重视,在开工条件、土地权属、设施权属、政府付费纳入预算等程序方面,大量的PPP项目都存在合规瑕疵。如果不进行资产证券化,此类PPP项目在双方不出现重大争议的情况下也可能做得下去,但如果希望进行资产证券化,则需要充分梳理和消除此类合规性问题,并为之耗费相当的资源和成本。因此,在PPP项目开展之初就将合规性给予重视,应当成为PPP项目各方的优先选项。

2、工程质量符合规定

PPP项目多为基础设施建设项目,因此在建设完成后,各项工程均应依法履行竣工验收手续,并符合PPP项目合同中约定的质量标准。

由于PPP项目的运营期较长,且运营情况直接关系PPP项目的现金流和收益。因此工程质量的考核除应符合目前通用的建设工程质量标准外,可结合PPP项目实际情况,从项目长期稳定运营的角度出发,设置相关的工程考核标准,以保障项目公司在运营期的正常运营。

3、回报机制

开展资产证券化的时间应在进入运营期2年以后(拟通过报价系统发行的情形不受此限),且项目可产生持续、稳定的现金流。对于2014年以后实施的PPP项目,绝大多数运营期还不满2年,因此目前符合2698号文的多为存量项目。但考虑到资产证券化的程序较为复杂,可在运营期尚未满两年时即启动相关工作。

编辑:徐冰冰

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317