本周四、五,嘉戎技术、清研环境两家E20环境产业圈层企业相继登陆创业板,嘉戎技术创下成功募资11.2亿的佳绩,清研环境上市首日逆势实现股价翻倍涨幅。

这两家环境企业从IPO申请材料受理到创业板上市委会议通过历时7个月左右,已经算是IPO审核问询过会的“优等生”了,他们如何实现这样的成绩?注册制下有哪些审核问询需要特别关注的问题?

E20环境平台赋能孵化中心总结出环境企业IPO审核问询过程中重点关注的共性问题,期望能对后续环境企业申请上市具有一定的借鉴意义。

本周2家环境企业成功登陆创业板

本周四、五,嘉戎技术、清研环境两家E20环境产业圈层企业成功上市,嘉戎技术创下成功募资11.2亿的佳绩,清研环境上市首日逆势实现股价翻倍涨幅。

2020年8月25日,深交所受理了嘉戎技术IPO申请材料,2021年3月31日创业板上市委会议通过,从申请材料受理到上市委会议通过的审核问询时间为7个月左右(后来因故延迟了提交注册、注册完成时间),本周四在深交所创业板成功上市,4月22日市值46.07亿元。

2021年5月7日,深交所受理了清研环境IPO申请材料,2021年12月10日创业板上市委会议通过,从申请材料受理到上市委会议通过的审核问询时间为7个月左右,本周五在深交所创业板上市,首日涨幅100.05%,市值41.25亿元。

2020年以来,上交所科创板、深交所创业板、北交所上市的环境企业达47家,技术型环境企业逐渐成为近年上市的主力军,嘉戎技术、清研环境等环境企业都是股票发行注册制改革的受益者。

注册制的核心是信息披露

近年来我国股票发行注册制改革稳步推进,2019年7月22日,上海证券交易所科创板正式开市,注册制试点正式落地;2020年8月,深圳证券交易所创业板改革并试点注册制;2021年11月北京证券交易所设立并试点注册制。注册制下上市条件更多元、更明确,审核问询更透明,新股发行定价市场化,注册制改革明显提高了环境企业股权融资的便利性。

注册制的核心是信息披露,发行人要“讲清楚” ——对信息披露的真实、准确、完整负责。招股说明书是发行人长期投资价值及风险提示的公开陈述、声明和承诺,是注册制下股票发行信息披露的重要载体。

注册制下发行人信息披露的主要对象是不特定投资者,发行人要坚持以投资者需求为中心,招股说明书既要逻辑清晰、重点突出,又要内容丰富、充分详实。为此,2022年1月28日,中国证监会发布《关于注册制下提高招股说明书信息披露质量的指导意见》。

环境企业如何成为IPO审核问询的“优等生”?

4月13日,深交所创业板上市的湖南军信环保股份有限公司从IPO申请材料受理到创业板上市委会议通过历时10个多月;待上市的湖南艾布鲁环保科技股份有限公司从IPO申请材料受理到创业板上市委会议通过历时12个月有余。

嘉戎技术、清研环境从IPO申请材料受理到创业板上市委会议通过历时7个月左右,已经算是IPO审核问询过会的“优等生”了,他们如何实现这样的成绩?注册制下有哪些审核问询需要特别关注的问题?

环境企业要成为IPO审核问询的“优等生”,首先,发行人要符合上市条件,其次,发行人在技术及产品创新能力、市场开拓能力、运营管理能力等方面具有比较优势,再者,发行人在诚信经营、规范治理方面“无硬伤”,具备较好的持续盈利能力。

拟上市环境企业在自我评估经营业绩具备上市条件的现实基础上,要多关注同行上市公司审核问询的主要问题及关注点,持续提高信息披露诚信合规的自觉性和真实、准确、完整的专业性。

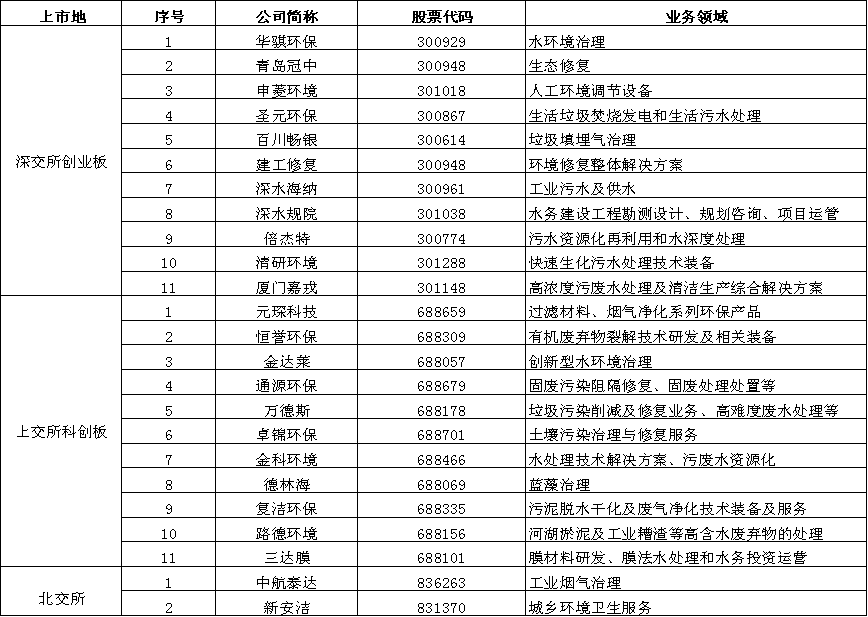

E20环境平台赋能孵化中心选取了2020年以来注册制下成功上市的科创板企业11家、创业板企业11家、北交所企业2家(参见附表),上市公司样本数占同期(科创板、创业板、北交所)新上市公司总数的比例为51.06%,我们将这些上市审核问询的主要问题分为:业务模式/经营持续性、技术竞争力、财务及内控规范性、信息披露真实性、其他事项等5大类,在此基础上归纳出环境企业IPO审核问询过程中重点关注的共性问题,期望能对后续环境企业申请上市具有一定的借鉴意义。

一、审核问询高频次出现的主要问题

问询频次最高的前5大问题:1.应收款(90.91%), 2. 成本、毛利率(81.82%),3.经营模式(81.82%),4.收入确认(77.27%),5.关联交易(72.73%)。

问询频次超过50%的其他问题还有:业务合规性、核心技术及专利、主要供应商、主要客户、研发人员/费用、业务分包等。其中:科创板审核问询更关注发行人的科创属性,因此,核心技术及专利(100%)、研发人员/费用(90.91%)。

二、审核问询的主要关注点

1. 应收款——减值计提、账龄确定方法等

例如:(1)华骐环保:长期应收款是否存在逾期情形,如存在,请进一步说明报告期各期末的逾期金额、逾期时间及逾期原因,并在此基础上说明长期应收款减值准备计提是否充分,减值计提情况与同行业可比公司是否一致。(2)元琛科技:应收账款账龄确定方法,报告期各期末应收账款账龄分布与营业收入和回款的匹配情况,是否存在调节应收账款账龄的情形。

2. 成本、毛利率——售后服务费是否确认为预计负债,人工成本金额、占比是否符合行业特征,成本/费用核算是否完整等;

例如:(1)申菱环境:售后服务费的会计处理是否符合《企业会计准则-或有事项》的规定。(2)万德斯:主营业务成本中人工成本金额及占比较低的原因,与生产运营人员数量是否匹配,是否符合行业特征,与同行业上市公司平均水平比较情况,是否存在劳务外包情况。(3)卓锦环保:说明公司的成本、费用核算是否完整,是否存在代付相关成本,是否存在资金体外循环的情况。

3. 收入确认——收入的真实性、季节性特征、现金交易或第三方回款等;

例如:(1)冠中生态:分析并披露合乌鲁木齐项目的具体进展、结合回款情况说明销售收入是否真实以及存货减值计提是否充分。(2)圣元环保:说明营业收入和净利润增幅不一致的原因、分收入类别详细说明并披露公司的收入确认的时点、依据和计算方法,说明收入确认标准是否符合准则规定、与行业可比上市公司相比是否存在差异并披露差异的原因。(3)恒誉环保:生产线销售收入未从核心技术收入中剔除。

4、技术先进性——替代风险、同类技术比较、技术门槛等

例如:(1)元琛科技:除尘、脱硝、脱硫是否存在一体化趋势,目前行业内该技术的现状,是否存在该技术替代发行人现有技术的风险或潜在风险。(2)恒誉环保:热裂解技术与其他有机废弃物处理技术的差异和优劣势。目前有机物裂解主要企业,各自份额及处理方法。(3)卓锦环保:说明相关核心技术是否具有技术门槛,是否存在易被模仿、被替代的可能性,是否为行业通用技术,是否存在快速迭代风险。

5、主要客户——客户集中度、单一大客户依赖等

例如:(1)申菱环境:补充披露客户集中度与同行业可比公司的对比情况,是否符合行业惯例。(2)元琛科技:污油泥裂解生产线收入占比高,集中在一家客户,应说明可持续性。

价值投资时代来临

注册制下发行人要主动转变股权融资思维方式,信息披露要以投资者“看得懂、看得清”为导向,强化发行人信息披露的主体责任,建立健全资本市场信用体系,资本市场将进入“优胜劣汰”的价值投资时代。

公众投资者心目的优质企业:有核心竞争力、为投资者带来持续稳定回报的诚信经营、治理规范的科技创新型成长企业。投资者最担心的是业绩变脸、隐瞒重大风险、夸大发展前景、盲目业绩预测等信息披露质量低劣的上市公司。

我国资本市场的注册制改革正在逐渐深入,未来将实行股票发行全面注册制,环境企业股权融资的渠道更加畅通,因此,环境企业要坚守产业初心,只有具备发行上市的良好基本面,同时多关注同行上市公司审核问询的主要问题及关注点,持续提高信息披露诚信合规的自觉性和真实、准确、完整的专业性,才可能成为IPO审核问询的“优等生”,而对于嘉戎技术、清研环境这些新上市的环境企业来讲,资本市场的审核问询才刚刚开始,期待这些技术型环境企业能够坚持持续创新,努力交出一份经得起时间考验的让投资者满意的答卷。

附表:IPO审核问询问题统计相关的上市公司

编辑:李丹

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317