“截止到9月28日,今年前9个月挂牌/拟分拆上市的环企已达28家,不仅远超有环保IPO大年的2020年,更是突破历年上市数量的最大值,再次刷新历史纪录。”

这句话摘自《“环保茅”来了!今年前三季度28家环企上市破历史记录》一文,这篇文章不仅说明今年上市环企数量之多,还对上市环企登陆板块、业务领域、股价涨幅、最新市值和盈利能力进行了全面梳理,但是还遗留三个热点话题仍需进一步探讨:

1

在前有产业寒冬,后有疫情冲击,环保越来越难干的当下,为何近两年大批环企“削尖脑袋”想上市?这波环企上市潮与上一波相比,有何不同?

2

好不容易做到了上市,为何大家市值普遍不高?资本为何这么不看好环保产业?

3

为什么说“最难的不是上市,而是上市之后”?从外部和内部环境分析,这波上市环企面临哪些几十年未遇的“危机”与“关卡”?

这三个话题,仁者见仁智者见智,没有标准答案,笔者也是一家之言,不当之处还请批评指正。

▼2021年前三季度,拟挂牌/分拆上市的环保企业高达28家

壹

债务危机余温未过,

为何大批环企“削尖脑袋”想上市?

首先,这跟行业基本属性有关。做环保是要花钱,而且还不是小钱,面对政府支付能力下滑,许多项目工程都是垫资启动,先花钱后收费是常态,PPP项目是如此,BOT项目也是如此,所以说,相对于其他行业,环保企业IPO是“救命稻草”,等不起拖不起,能上市就尽量上市,能早一点就尽量别拖。

其次,不仅仅是环保行业,其他行业企业也都热衷IPO,这是由于上市带给企业最大的好处是融资成本和财富变现能力。无论股权还是债权,上市后融资成本都比未上市公司低很多,以某地级未上市龙头公司为例,可能银行一年期贷款融资实际成本是12%,而上市公司则是基准利率(注:最新数据一年期LPR为4.05%);同样的,规范税后5000万净利的企业私募股权融1亿元的成本可能是25%的股权,而同样的上市公司可能只需要6.7%的股权。一边是12%,一边是4.05%,如此巨大的融资成本差异就决定了企业肯定都愿意上市融资。

第三,对于企业创始人而言,上市前后的财富变现能力简直是天壤之别。还是拿5000万净利的企业举例,假设是个人持有100%股权,上市前每年只能从5000万中拿一部分出来用,上市后股票市值可能在15亿元以上,需要用钱只需要减持一点股票即可。

所以,上市还是不上市,无论是对于企业还是对于老板个人,都有巨大的差异。面对“真金白银”的诱惑,大批企业“削减脑袋”想要上市就不难理解了。

贰

IPO开闸,不盈利也能上市

中型环保技术厂商迎来春天

纵观环保行业20年发展史,早期一批靠工程bot项目推动产业红利的,大多在2015年前后就已经上市了,要么赴港上市,要么A股主板,这些早期上市的环保老兵大都享受到环境基础设施补短板的政策红利,恰好赶上供水设施、市政污水、垃圾焚烧大举建设的好时候。规模做到一定程度,上市就变成水到渠成的事情了。

而如今上市的环保企业,无论是主板,还是创业板、科创板,都有一个共性,就是大都是给早期工程项目做配套、做服务、做运营的企业,这些企业伴随着“前辈们”成长,他们自身也在壮大。

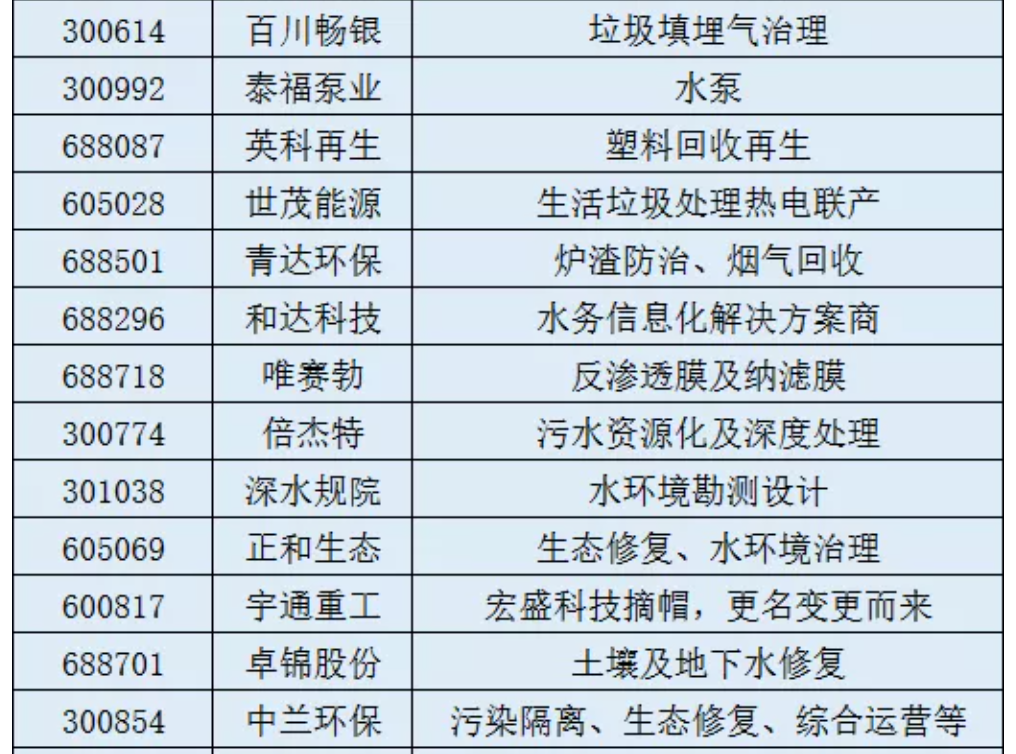

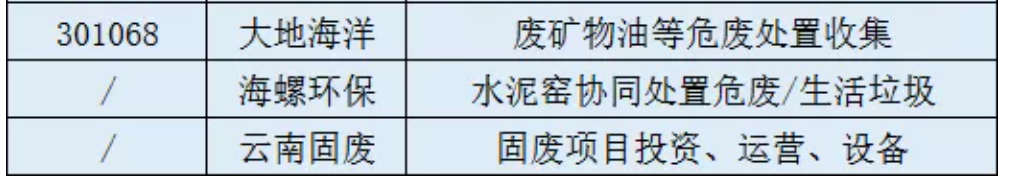

所以我们看到近两年上市的企业,既是环保行业非常细分的子领域,也是产业下游设备技术厂商,做膜、水泵、生物滤池、勘测设计、水质监测、垃圾渗滤液、填埋气治理的都纷纷登录资本市场(如下图)。

此外,环保企业纷纷上市还跟当前较为宽松的IPO审核环境有关,也就是笔者多次提到的“注册制改革”,不仅简化了上市流程,而且对公司营收、净利润等硬性财务指标要求放宽不少,准入门槛大大降低。

到底有多宽松,以大火的科创板为例,根据2020年3月上交所颁布的《科创板企业发行上市申报及推荐暂行规定》(下称《暂行规定》),对于即将IPO科创板企业,其财务指标可以“五选一”,比原来宽松不少。

我们以2020年科创板上市的环保企业分析,绝大多数企业净利润约在4千万-8千万之间,净利润最低当属武汉路德环境,2019年归母净利润4406万元,加上2018年净利润1829万元,刚过了科创板规定累计净利润不低于5千万的上会门槛。

此外,不乏还有营收和净利润下滑的过会企业,如济南恒誉环保和青岛达能环保,2019年营业收入和净利润均出现下滑,今年上市膜企唯赛勃也是,2020年归母净利润下滑三成至4674万元。这些都说明了只要企业没有硬伤,都能IPO,上市不再是遥不可及的梦。

叁

资本漠视、支付能力下滑、红利期缩短

上市环企危机四伏

当然了,一大波有一定规模的中型环保企业上市,这本身并不代表什么,也不能说明未来环保行业前途就一定一片光明,产业红利能有多诱人,只能说明这些企业在上一轮竞争中,伴随着环保前辈们的壮大自身也喝到了“肉汤”,又恰逢赶上较为宽松的过会门槛,从而成功挂牌上市,暂时领先而已。

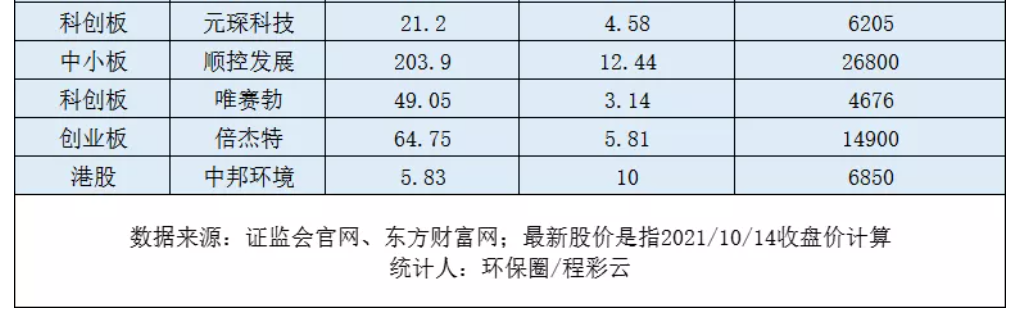

事实上,这波上市环企市值约20亿元,净利润大都5千万-1个亿(如下图),已经达到“中等收入规模”,整个团队很容易陷入“舒适区”,未来能否走出“舒适区”,创造更大利润?一切还尚存疑问,只能说上市之后,要想追求更高利润比以往难得多,面临的危机和关卡也更多。

先从资本市场对环保产业的态度、政府支付能力、产业红利期、市场竞争等外部客观因素,说说这波上市企业面临的几十年未遇的“危机”。

编辑:王媛媛

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317