2020年4月30日,中国证监会、国家发展改革委发布了《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》(下称“通知”),该通知明确,基础设施REITs试点项目将聚焦重点行业,优先支持基础设施补短板行业,包括城镇污水垃圾处理、固废危废处理等污染治理项目。

就环境产业投融资领域这一热门话题,6月12日,在“2020(第十八届)水业战略论坛”上,中国光大水务有限公司执行董事兼首席财务官罗俊岭带来了题为《环保企业参与“基础设施领域公募REITs”的几点思考》的演讲,对新政策进行解读,并分享了利好政策刺激下环保企业需要重点关注的投融资问题。

具体分享内容如下:

基础设施REITs简介

REITs(Real Estate Investment Trusts, REITs)是上世纪60年代美国市场最先孕育出来的,到了上世纪90年代,新加坡REITs也应运而生。目前REITs最大的市场还是在美国、欧盟以及新加坡。国内很多人对REITs不是很了解,并没有特别关注,也没有把它作为融资渠道来考虑。但是4月30日通知出来之后,国内的投行都非常兴奋,大家热议2020年很有可能成为我们国家REITs的公募元年。

一、水务行业的REITs 解析

我们国家现在提的这个概念和美国市场的REITs略有不同,美国市场REITs很明确就是不动产投资信托基金,而我国则更强调了基础设施公募REITs。

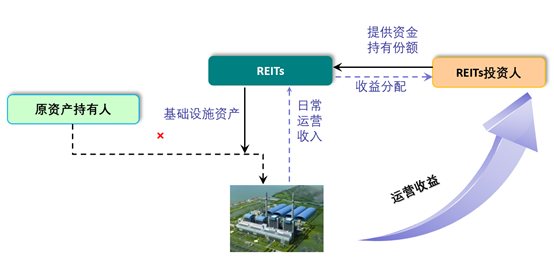

来看上面的流程图,REITs就是通过专业的管理机构对基础设施资产进行日常经营管理,基础设施资产所产生的收费收入以派息的方式分配给REITs投资人,从而使投资人能够享有基础设施资产长期稳定的运营收益。

对水务行业来说就是,REITs的购买人以购买或者发起认购的方式,从污水处理厂等的资产持有人手里购买股权产权,污水处理厂的资产持有人将资产的股权产权转卖给REITs,获得一笔现金。在后续的基础设施资产运营年限中,水厂将运营收入以分红的方式分给REITs,REITs将这一部分收益稳定持续的提供给REITs的投资人。

二、基础设施REITs两大资产

通知对基础设施REITs明确了两大类资产,一类是有完全产权的,另外一类是特许经营权的。持有产权的拥有完全产权,可以持续经营。而特许经营权类的持有者只是在一定期限内享受该资产的现金流。

4月30日国家发改委和中国证监会发布的政策指引里面明确,这两类资产均可以作为基础设施公募REITs基础资产,最大的区别就是影响到估值。REITs相当于IPO,如果是一个持有产权的资产,它可以享受运营期间的现金流收益,同时可以享受到未来估值的增长。而特许经营权期满之后,一般是要无偿移交,理论上其最终价值是归零的,因此投资人能享受的收益仅仅是在经营期间的现金流收益,无法享受到未来资产估值的增长。所以,这两类资产在估值模型的选取上将存在差异。而这对于水务行业,包括环境行业只要采用BOT的形式,估值可能会比较低。

三、基础设施REITs特征

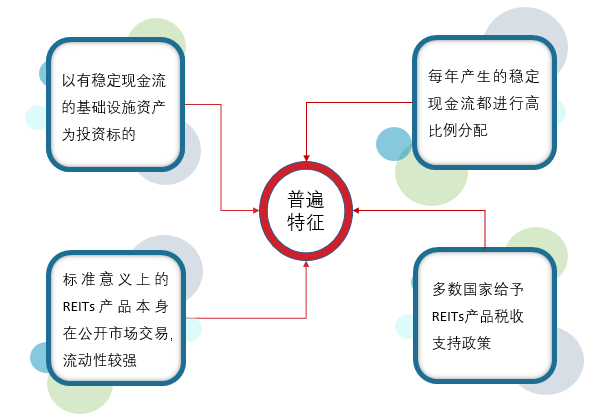

基础设施REITs,首先,基础设施资产一定是有稳定的现金流,以此为投资标的;另外,REITs本身是一个标准化的产品,是在公开市场交易的,所以它的流动性很强;第三,基础资产必须每年能产生稳定的现金流,从而分配给REITs投资人,能保证REITs投资人这个市场持续发展。另外多数国家都会给予REITs产品税收支持的政策。

四、基础设施REITs与其他产品对比

基础设施REITs从产品属性上来说,跟股票更为接近,是一种权益类的,如果一个企业决定要去做一个基础设施REITs,其实更像做一次IPO,就是拿出一个资产去募集资金。它和股票不同点在于它需要强制性的分红,基础资产产生的90%可分配的利润必须分配给REITs的投资人。

基础设施REITs政策解读

一、 基础设施REITs主要政策及指引

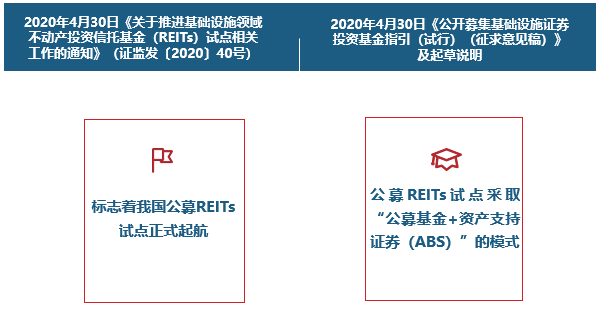

4月30日国家发改委和中国证监会发布的通知,标志着我国公募REITs的试点正式启航。按照目前法律框架和监管实践的经验,这次公募试点采用了公募基金的新资产支持证券(ABS)的模式来进行。

二、 基础设施REITs政策高度

为了让大家更好地理解为什么监管层会推出公募REITs,在这里我把基础设施REITs和科创板做一个对比。

科创板的推出,主要目的是希望给具有核心技术的科技企业在上市规则上给予一些突破,能让他们在资本市场上融资,以实现鼓励和引导社会资金投资于科技类创新类的企业。而基础设施REITs这个产品则是通过建立强制分红、公开募集、透明管理的产品体系,引导、聚集社会长期限资金投资于我国鼓励的基础设施。

监管层对于基础设施公募REITs定位较高:从发改委的角度,旨在通过基础设施公募REITs来降低基础设施投融资的负债依赖、推动我国基础设施的全面发展。从证监会的角度,是为了丰富多层次的资本市场,为不同风险偏好的投资人提供更为丰富的资产配置标的。

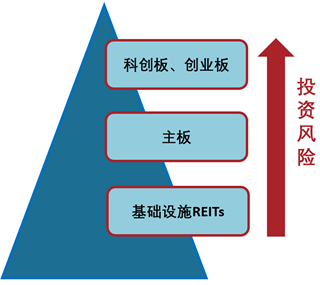

对于投资者来说,基础设施REITs、主板、科创板对应不同的投资风险,用下图来展现,这个图从低到高展示了投资风险。

投资于基础设施的这些投资者,风险偏好是最低的,它的风险较于主板要低。在国外的REITs市场,大部分的REITs投资者是养老金和保险公司,都是被厌恶风险的投资者持有。

三、基础设施REITs试点项目要求

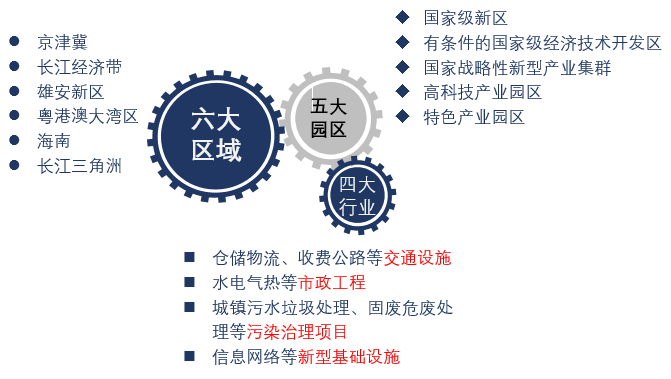

这次试点工作主要集中在六大区域:京津冀、长江经济带、雄安新区、粤港澳大湾区、海南和长江三角洲;优先支持四大行业:仓储物流、收费公路等交通设施,水电气热等市政工程,城镇污水垃圾处理、固废危废处理等污染治理项目,以及信息网络等新型基础设施。

编辑:赵利伟

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317