近日,毕马威中国北方区咨询服务主管合伙人、企业融资并购咨询业务合伙人江立勤先生应邀为E20商学院CEO特训班授课,学员包括40多位来自国内水务及固废领域的环保企业家。

江立勤先生以“并购流程管理及案例分享”为题,就合作方选择、交易流程、交易架构设计、尽职调查、交易对价形成及调整、融资方案、合同谈判、审批及投后整合等话题与环保企业家进行了深度的交流。

▲“并购流程管理及案例分享”授课现场

(图片来源:本图片为E20环境平台提供;本文其余图片均来自毕马威中国江立勤先生的授课课件。)

合作方的选择

合作方包括交易标的和投资人两个方面。

交易标的的来源众多,主要包括公开渠道检索、公司自身筛选、利用中介机构的网络、基金持股公司、大集团的非核心业务部门分拆、跨国公司中国业务的剥离等。

在筛选投资人时,企业可以按照不同标准对投资人进行分类,包括:

财务投资人与战略投资人;

国资、外资和民营企业;

上市公司、潜在上市公司及非上市公司;

同行业公司与协同行业公司、其他行业公司。

具体筛选时,需要考虑行业认知、并购风格和协同效应三个方面的因素。

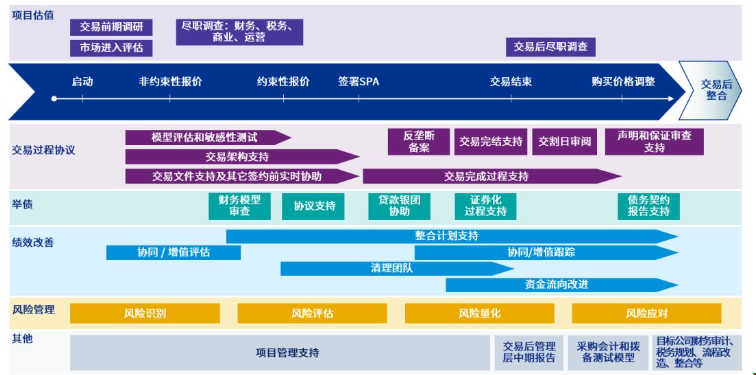

交易流程

并购交易通常会经历交易启动、非约束报价、约束性报价、签订股权认购协议(SPA)、交易完结、交易价格调整及交易后整合等过程。在整个过程中,相关方同时开展尽职调查、项目估值、相关协议文本编制及审批、风险管理等工作,确保并购交易有序、高效推进。

▲ 并购交易流程

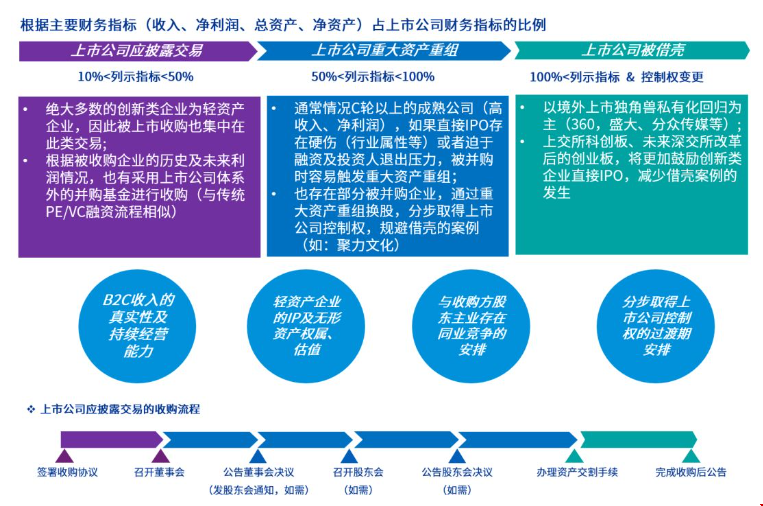

如果并购交易涉及上市公司,还需要根据主要财务指标占上市公司财务指标的比例确定所适用的监管规定,履行相应的交易流程。

▲ 上市公司交易分类及关注点

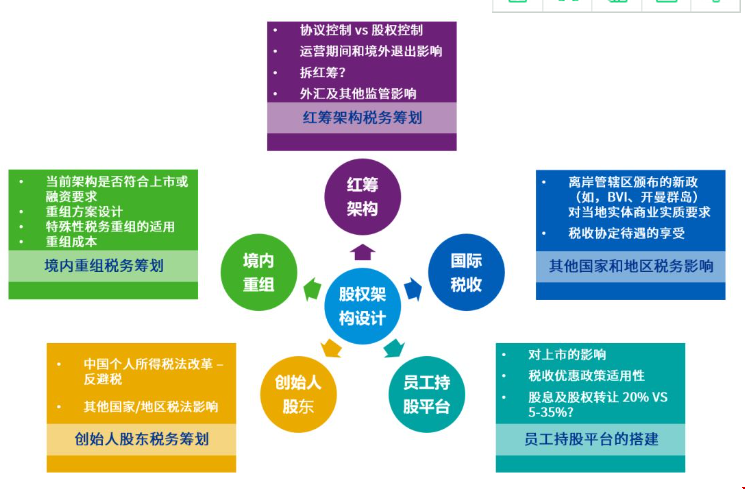

交易架构设计

交易架构设计需要整体考虑各方面因素的影响,包括境内重组、红筹架构、创收人股东、员工持股平台、国际税收等。此外,还需要结合国内外针对公司、其他法人、个人等主体的税务政策,进行合理的税务筹划。

▲ 交易架构设计

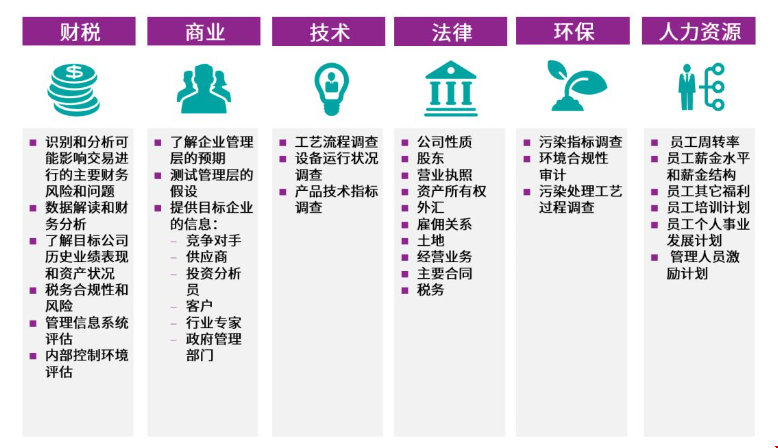

尽职调查

并购本身属于高风险的商业活动,需要相关方做好全面、充分的尽职调查。尽职调查的内容应当覆盖财税、商业、技术、法律、环保和人力资源等各个方面。

▲ 尽职调查覆盖的范围

交易价格形成及价格调整

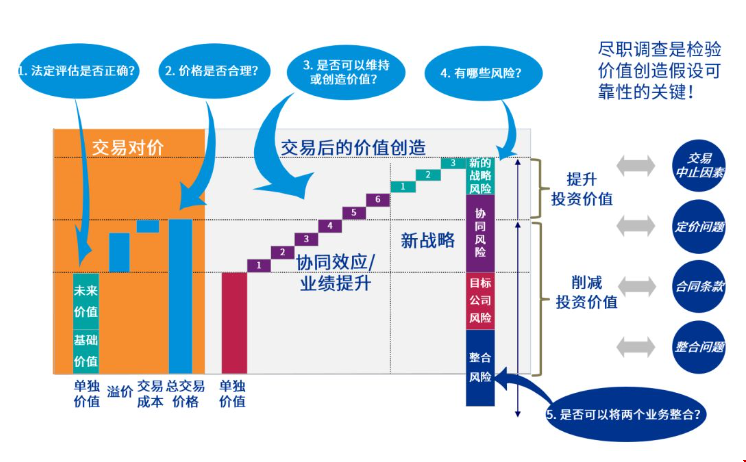

目标企业的价值取决于未来的表现,这主要从五个方面进行考量:法定评估、总交易价格与成本构成、交易后协同效应、风险因素、整合难度。

尽职调查是检验价值创造假设可靠性的关键。通过尽职调查,力求发现可能对交易产生重大影响的风险点,并以此作为交易价格调整的考虑因素,使投资者在交易前、交易中做好充分准备,保证对交易流程的控制,减少未来可能出现的争议。

▲ 交易价格形成及调整

融资方案

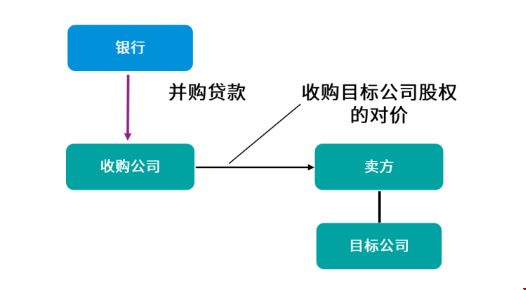

当并购双方均在国内时,并购贷款是主要融资方式。

▲ 国内的并购融资

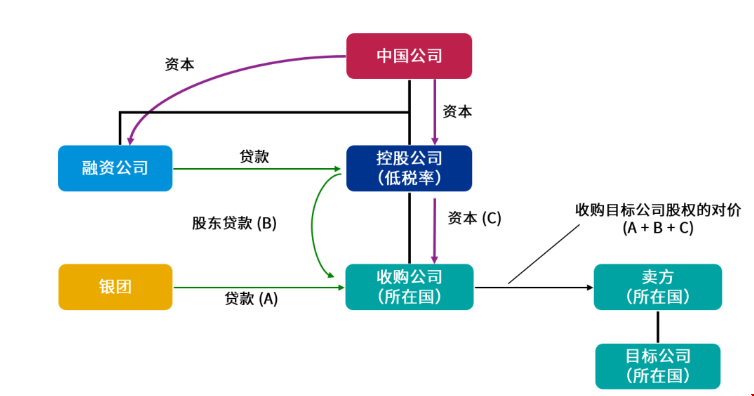

直接在境外以目标公司现金流及资产为担保,且由目标公司承担的并购贷款,目前有境外商行及投行、境内银行的境外分支机构这两类融资渠道可供选择。两类机构在贷款规模、贷款利率、担保增信措施、贷款审核条件等方面存在差异,应根据实际情况进行比较和选择。

海外并购融资

合同谈判

合同谈判的要点包括对价/价格调整机制、业绩对赌与承诺、交割及交割的前提条件、保证和赔偿条款、管理层保留及员工安排、小股东保护机制、反稀释权、随售权、领受限制等。

在收并购合同中,保证及业绩对赌条款越来越常见,且对交易估值会产生影响。需要注意的是,国际通行交易中对责任的划分一般以信息的知晓程度为依据,而国内多以时点进行划分。保证赔偿条款涉及的主要商务部分是起赔点、免赔额和赔偿上限、索赔时限等。赔偿条款一般还会约定税务、政策等除外事项。

编辑:程彩云

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317