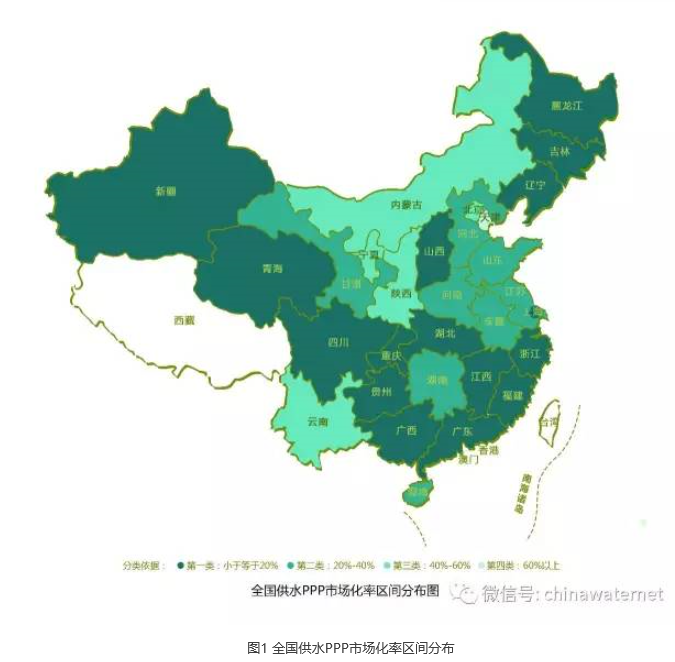

对于上述的市场化方向有数据支撑的分析,目前可将后者未上市的部分单独列出,如上海城投水务的运营资产没有装入城投控股上市公司,理论上可以作为存量资产进行社会资本转让的余粮,E20数据中心在统计中已经考虑了此因素;而兴蓉环境、重庆水务的供排水运营资产已装入上市公司,理论上已不能作为存量资产进行PPP市场化的可能。再如像北排等跟政府签订了类似特许经营的承包协议,考虑到这类公司依然是与政府关联度紧密的地方国企,存在着存量项目PPP释放的可能,而这些存量资产与上市公司拥有的不能释放空间的属地性资产不同。对于市政供水厂项目而言,除了股权合作开展a类项目以外,还有涉及带管网直接运营的b类项目,两类合作类型均被归入PPP市场化,具体项目分类见文章《薛涛:环保PPP年度盘点,分类后的顶层思考与产业变局》。据不完全统计的PPP市场化率图可以看出,区域市场化释放的空间随着颜色的变浅逐步减小。另外,也可关注到北京的PPP市场化率较高(供水接近60%,污水处理在70%以上),而上海的供水、污水处理PPP市场化率均小于20%。

数据来源:行业数据来源于E20研究院行业数据库,企业数据来源于E20数据中心企业数据库;时间截至2016年底。供水PPP市场化率=社会资本通过PPP市场化方式获取的市政供水规模总计(城市及县城)/相关省市供水规模总计(城市及县城);E20环境产业战略地图中A方阵业绩计算在内,而B方阵企业借助地域优势所获得的属地性市场化项目并未计算在内。

数据来源:行业数据来源于E20研究院行业数据库,企业数据源于E20数据中心企业数据库;时间截至2016年底。污水处理PPP市场化率=社会资本通过PPP市场化方式获取的市政污水处理规模总计(城市及县城)/相关省市污水处理规模总计(城市及县城);E20环境产业战略地图中A方阵业绩计算在内,而B方阵企业通过传统公建公营方式所获得的属地性市场化项目并未计算在内。

编辑:程彩云

版权声明:

凡注明来源为“中国水网/中国固废网/中国大气网“的所有内容,包括但不限于文字、图表、音频视频等,版权均属E20环境平台所有,如有转载,请注明来源和作者。E20环境平台保留责任追究的权利。

媒体合作请联系:李女士 010-88480317